Vuonna 2007 Kiinan silloinen pääministeri Wen lausui kuuluisaksi jääneet sanat talouden tilasta: Kiinan talous on epävakaa (unstable), epätasapainoinen (unbalanced), koordinoimaton (uncoordinated) ja kestämätön (unsustainable). Seuraavan kymmenen vuoden aikana Kiinan velka nousi 170%:sta 300%:iin BKT:stä.

IMF:n mukaan vain harva talous on selvinnyt ilman velkakriisiä, jos sen velka on noussut yli 30 % suhteessa BKT:hen viidessä vuodessa. Kiinan velan kasvun nopeus ylittää selvästi IMF:n kynnyksen, mutta siitä huolimatta akuuttia velkakriisiä ei ole ennusteissa. Odottamisen aika on ollut pitkä kaikille niille talouden tarkkailijoille, jotka ovat ennustaneet Kiinan velkaantumisen olevan kestämätöntä. Vaikka velkaongelma ei ole kärjistynyt, se ei ole häipynyt. Kiina on jälleen tilanteessa, jossa se joutuu punnitsemaan, kuinka paljon velkaa sen kannattaa käyttää talouden piristämiseksi.

Kiinan velkasykli on niin pituudeltaan, nopeudeltaan kuin määrältään yksi kaikkien aikojen suurimmista, todennäköisesti suurin. Rahoitusjärjestelmän vastuut ovat yli 300% BKT:stä, eli jopa USD 40 biljoonaa, mikä tekee siitä maailman suurimman rahoitusjärjestelmän. Kiinan rahan tarjonta jättää varjoonsa kehittyneiden talouksien keskuspankkien yhteenlasketun likviditeettielvytyksen. Kun pelkästään yhden keskuspankin likviditeettielvytyksen nähdään vääristäneen merkittävästi markkinoiden hinnoittelua, voi vain miettiä, miten paljon Kiinan elvytys on vaikuttanut markkinoihin.

Komentomallissa näin massiivisen rahoitusjärjestelmän kontrollointi on äärimmäisen vaikea tehtävä. Tehtävässä ei ole onnistuttu kovin hyvin, koska velkasuhde on kasvanut kriittiselle tasolle. Velan hoidon rasitus hidastaa talouden kasvua, mutta akuutti velkakriisi on vältetty. Viimeisen kahden vuoden aikana velkaantuminen on kääntynyt lievään laskuun tavoitteiden mukaisesti. Ratkaisevaa tästä eteenpäin on, millä ajureilla velkaantuminen voi laskea niin paljon, että se pienentää riskiä.

Rahoitusjärjestelmän heikkoudet tulevat esiin joko korkojen noustessa tai talouskasvun laskiessa. Kiinan pitkä kasvujakso päättyy jossain vaiheessa, jolloin pankkien taseiden kestävyys testataan. Virallisten tietojen mukaan pankkijärjestelmän huonojen lainojen suhde on 2%. Todellisuudessa suhde voi hyvinkin olla 5-10% luottokannasta, mikä olisi liikaa pankkien omien pääomien puskureille.

Komentomalli ja velan kotimaisuus antavat aikaa ratkaista velkaongelman, mutta eivät poista sitä. Jos Kiina ei itse korjaa taseita toimenpiteellään, vaihtoehdoksi on hitaan kasvun aikakausi Japanin tapaan. Kyseessä on konkreettinen valinta, jonka poliittinen johto joutuu tekemään lähitulevaisuudessa. Tapa, jolla käynnissä oleva kasvun hidastuminen ratkaistaan, antaa viitteitä koko velkaongelman ratkaisusta.

Velkaimpulssi on jälleen heikentynyt

Globaali finanssikriisi oli murtokohta Kiinan taloudessa. Kiinan ennätyksellinen elvytys nosti Kiinan ja globaalin talouden taantumasta, mutta samalla se heikensi Kiinan taloutta rakenteellisesti. Talouden riippuvuus lainanannosta kasvoi, ja taloussuhdanne alkoi seurata velkasuhdannetta.

Kun tuottavat investoinnit on kulutettu loppuun, velan tehokkuus alkaa heikentyä. Samaan kasvuvaikutukseen tarvitaan aina vain suurempi määrä velkaa. Mittaamme velan tehokkuutta velka / BKT-suhteen ja BKT-kasvun suhteella. Jos suhde kasvaa, talous velkaantuu nopeammin, kuin se kasvaa. Näin on ollut Kiinassa finanssikriisin jälkeen.

Kiinan taloutta arvioidaan usein vain BKT:n kasvun perusteella, vaikka oikeampi tapa olisi seurata talouden kasvua yhdessä velkaantuneisuuden kasvun kanssa. Talous voi väliaikaisesti velkaantua nopeammin kuin kasvaa mutta ei pitkäaikaisesti. Kun lainananto kasvaa nopeammin kuin BKT, puhutaan positiivisesta lainaimpulssista.

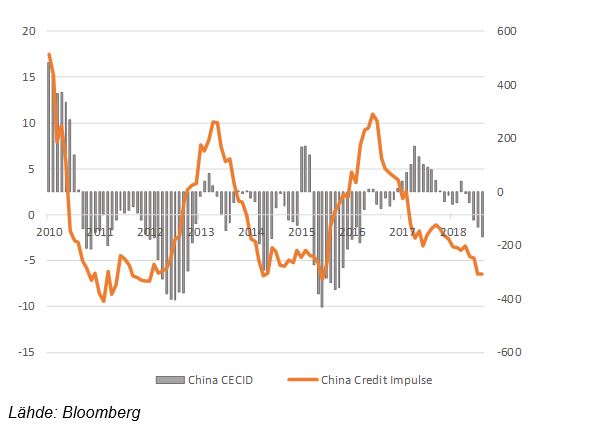

Kiinan talous ei ole enää tällä vuosikymmenellä pysynyt halutulla kasvu-uralla ilman elvytystä. Vuosien 2012 ja 2015 minitaantumia seurasivat vuosien 2013 ja 2016 kiihdytetyt lainaimpulssit. Nyt käynnissä on kolmas talouden hidastuminen. Kiinan velka- ja siis taloussuhdanteen pituus näyttää olevan vain kolme vuotta. Koska Kiina on tärkein tekijä globaalissa syklisessä taloudessa, Kiinan elvytyspolitiikka synnyttää minisuhdanteita myös globaaliin talouteen. Kiinan velan ja talouden minisuhdanteet näkyvät kuvassa 1. Kuvasta näkee myös, miten talousdatan muutosta kuvaava CityGroupin indeksi (CECID) on hädin tuskin pysynyt positiivisella puolella, eli talouskasvu on hidastunut 2010-luvulla.

Odotuksissa on jälleen talouden elvyttäminen lisäämällä lainanantoa. Kiinan johto joutuu kuitenkin harkitsemaan normaalia tarkemmin lainaimpulssin suuruutta, koska velan tehokkuus on heikentynyt ja lisävelka heikentää kasvua pidemmällä aikavälillä. Saman mittakaavan elvytystä kuin 2013 ja 2016 tuskin on luvassa, jolloin arvioitavaksi jää, riittääkö normaalia pienempi elvytys.

Kuvio1: Kiinan lainaimpulssi ja talouskehitys

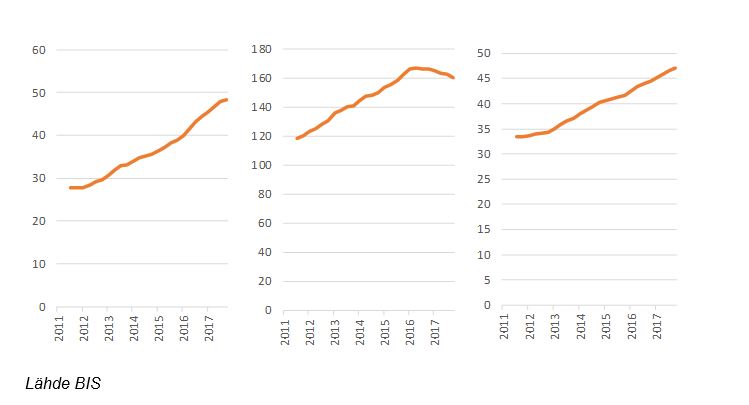

Velka sijaitsee yrityssektorilla

Kiinan velka on kasvanut kaikilla sektoreilla, mutta eniten yrityssektorilla. Yrityssektorin velka on mittaluokaltaan niin suuri, että se on avainasemassa koko kansantalouden kannalta. Jos yritysten tulosten kasvu on riittävän vahvaa, pystyvät yritykset huolehtimaan velastaan ja investoimaan. Samalla myös koko kansantalouden velkaantuneisuus pienenee.

Yrityssektorin velka

Vuosina 2013-2016 tuottajan hinnat laskivat ja valuutta vahvistui. Yritysten tuotteiden hintojen laskiessa velan rasitus kasvoi, jolloin velkaantunut yrityssektori ajautui velkadeflaatioon. Valuutan vahvistuessa eli kilpailukyvyn heikentyessä vientiyritykset eivät saaneet helpotusta ulkoisilta markkinoilta. Todennäköisin syy tuottajanhintojen laskuun oli ylikapasiteetti, mutta valuutan vahvistuminen on voinut osaltaan myös vaikuttaa hinnoitteluvoiman heikkenemiseen ja edelleen tuottajanhintojen laskuun.

Tällä kertaa Kiinan velkaimpulssin hidastuminen ei ole johtanut (vielä) yhtä voimakkaaseen talouden heikkenemiseen kuin kahdella aikaisemmalla kerralla, mitä voi selittää kahden edellä mainitun tekijän vastakkainen kehitys. Valuutta on heikentynyt ja tuottajahinnat ovat nousseet.

Tuottajanhinnat ovat tärkeitä, koska ne nostavat yritysten tuloksia ja kansantalouden nimelliskasvua kiihdyttämällä kansantalouden hintojen nousua. Talouden nimelliskasvun kiihtyessä hidastuu velka / BKT suhteen kasvu. Pitkälti tuottajanhintojen ansiosta Kiinan velkaantuneisuus on saatu paremmin hallintaan. Velkaantuneisuuden pysyminen hallinnassa edellyttää siten jatkossakin kohtuullista tuottajanhintojen nousua. Tämä on mahdollista vain, jos ylikapasiteettia ei synny ja yritykset ovat kilpailukykyisiä.

Kotitalouksien velka

Hieman yllättäen myös kotitaloussektori on velkaantunut nopeasti. Kotitalouksien velka on jo kor¬kealla tasolla, kun ottaa huomioon, että kotitalouksien turvaverkostot ovat vielä kehittymättömiä. Kiinan talouden siirtyminen investoinneista kulutuksen suuntaan edellyttää sitä, että kotitaloudet eivät velkaannu liikaa ja säilyttävät siten kulutusvoimansa. Asuntojen hintojen nykyinen jyrkkä nousu ja kasvavat asuntolainat ei sovi talousmallin kestävään muutokseen.

Julkisen sektorin velka

Kiinan julkinen sektori ei ole velkaantunut huolestuttavalla tavalla. Tosin suuri osa ”julkisen sektorin velasta” on valtio-omisteisten yritysten taseissa. Jossain vaiheessa yrityssektorin huonot luotot siirretään todennäköisesti julkisen sektorin taseeseen. Näin yritysten ja pankkien taseet saadaan korjattua, jolloin työttömyys ei nouse poliittisesti epämukavalle tasolle ja pankit voivat jatkaa luotonantoa. Kiinan kansantalouden velkaantumista ei voi katsoa vain julkisen sektorin vaan kokonaisvelan kautta.

Kuvio 2: Kiinan sektorivelat (% / BKT): Kotitaloudet, Yritykset, Julkinen sektori

Kirjoittaja Jussi Hyöty toimii kvantitatiivisena strategina OP Varallisuudenhoidossa.

Kirjoittaja Jussi Hyöty toimii strategina OP Varainhoidossa.