Kevät on osinkojen aikaa: sijoittajan kannalta tärkeät päivämäärät, verotuksen käytännöt ja hyvät osinkojen maksajat

Lisää aiheesta

Jos sijoittaja haluaa päästä tänä keväänä osingoista osalliseksi, mitä hänen tulisi tehdä? Keräsimme yhteen helpot vinkit sekä tiedot esitetyistä osinkojen määristä.

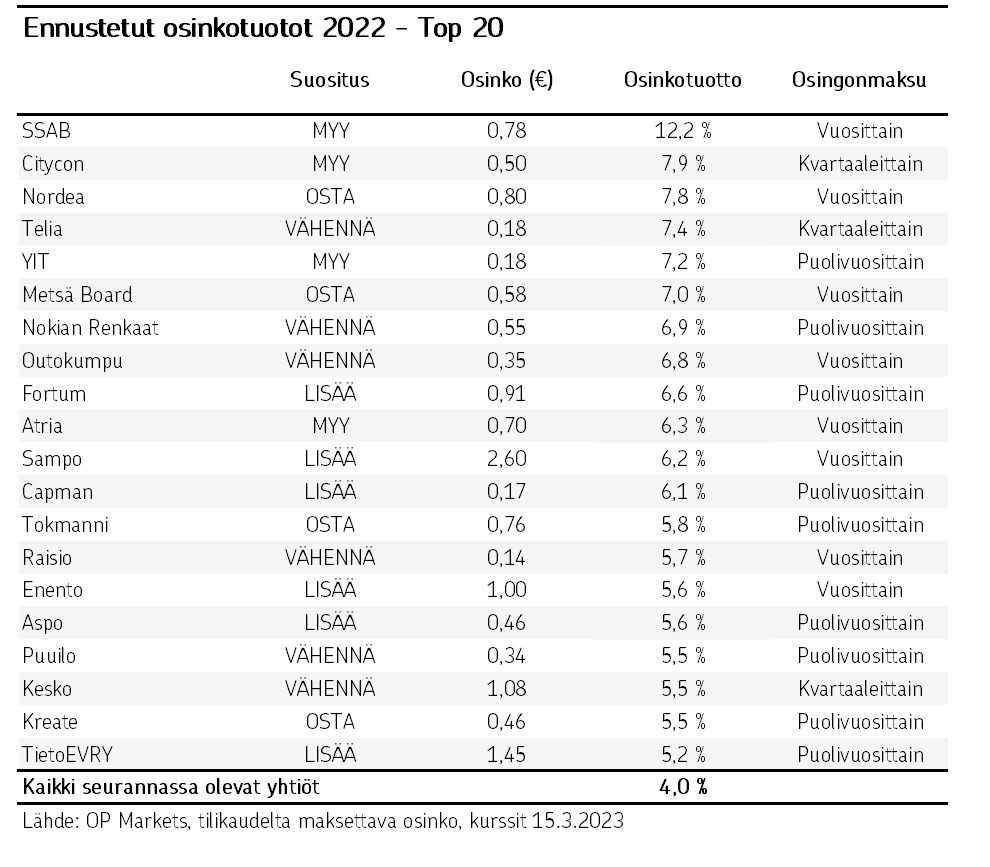

Osinkokevät 2023 käynnistyi kunnolla maaliskuun alussa. Ensimmäiset kotimaiset yhtiöt ovat jo maksaneetkin osinkonsa omistajilleen. Seuraamiemme yhtiöiden osinkoesitysten perusteella yhtiöt tarjoavat keskimäärin neljän prosentin osinkotuottoa, mutta avokätisimmät yltävät jopa yli seitsemän prosentin osinkotuottoihin.

Alla olevassa taulukossa on listattu OP Analyysin seuraamien 20 eniten osinkoa maksavan yhtiön ehdottamat osingot. Osinkotuotot on ilmoitettu 15.3.2023 päätöskursseilla ja lisäksi taulukossa on osingonmaksun frekvenssi.

Sijoituspäätöstä ei kuitenkaan kannata koskaan perustaa yksinomaan osinkotuottoon, vaan päätöksessä kannattaa huomioida myös yhtiön näkymät ja sille annettu suositus. Osa taulukon yhtiöistä maksaa nyt korkeaa osinkoa, mutta tulevaisuudennäkymän ollessa epävarma ne voivat tulevina vuosina tuottaa sijoittajille karvaita osinkopettymyksiä.

Jos sijoittaja haluaa päästä tänä keväänä pulskista osingoista osalliseksi, mitä hänen tulisi tehdä?

Seuraa osinkokalenteria

Hyvä tapa pysyä perillä osinkojen maksusta ovat tähän tarkoitukseen suunnitellut osinkokalenterit. Esimerkiksi OP:n asiakkaita varten koostettu kalenteri (vaatii kirjautumisen op.fi-palveluun) päivittyy sitä mukaa, kun yhtiöt ilmoittavat tietoja.

Kalenterissa sijoittajan kannalta olennaisia tietoja ovat erityisesti osingon irtoamispäivä, osingon täsmäytyspäivä ja osingon maksupäivä, kertoo osakesijoittamisen ja ETF:ien asiantuntija Joona Heinola OP Marketsista.

Irtoamispäivä tarkoittaa nimensä mukaisesti sitä, että osinko irtoaa osakkeesta. Jos sijoittaja haluaa saada osinkoa, on irtoamispäivää edeltävä päivä olennainen.

– Se on viimeinen päivä ostaa osaketta, jos haluaa päästä osalliseksi osingoista, Heinola tiivistää.

Irtoamispäivää edeltävänä päivänä järjestetään usein myös yhtiökokous. Irtoamispäivää puolestaan seuraa pari pankkipäivää myöhemmin täsmäytyspäivä.

– Sen perusteella päivitetään omistajaluettelo ja katsotaan, keiden nimet näkyvät omistajalistassa. Sen perusteella maksetaan osinko.

Usein pörssissä kauppa käy vauhdikkaasti osinkojen irtoamisen jälkeen.

– Periaatteessa osakkeen arvon pitäisi laskea irronneen osingon verran. Silloin nähdään usein vilkasta kaupankäyntiä.

Toki poikkeuksiakin on, eikä osakkeen arvo aina putoa osingon irtoamisen yhteydessä.

Ne henkilöt, jotka puolestaan aikovat sijoittaa saamansa osingot eteenpäin, ovat usein liikkeellä osingon maksupäivän jälkeen.

Miten osinkoa voi saada?

Käytännössä osinko on voittoa, jonka yritys maksaa ulos.

– Kun yhtiö tekee voittoa ja haluaa palkita omistajiaan, se voi jakaa osan voitostaan ulos. Yhtiö voi jakaa ulos myös koko vuoden tuloksensa ja vaikka vielä enemmänkin. Tässä otetaan myös edellisten tilikausien jakamattomat voittovarat huomioon. Yleensä yhtiö jakaa tietyn määrän, esimerkiksi 40–60 prosenttia viime tilikauden voitoista.

Sijoittaja voi saada osinkoa suorien pörssiosakkeiden, ETF:ien ja välillisesti rahastojen kautta. Niiden lisäksi myös listaamattomat yhtiöt voivat jakaa osinkoja.

Osinkojen suuruus ja ylipäänsä jakaminen vaihtelevat yrityksen toimintatavan mukaan. Osa yhtiöistä ei maksa niitä ollenkaan, vaan käyttää summan esimerkiksi investointeihin. Sekin on usein sijoittajan kannalta kannattavaa.

– Jokainen yhtiö on tehnyt oman linjauksen koskien osingonjakopolitiikkaa. Yleensä yhtiöt kertovat avoimesti, kuinka suuren osan tuloksestaan ne jakavat osinkoina. Jotkut yhtiöt eivät maksa ollenkaan osinkoa, jolloin ne voivat investoida voittorahat oman liiketoiminnan kehittämiseen. Silloin näiden yhtiöiden osakkeenomistajilla on mahdollisuus hyötyä osakkeen arvon noususta.

Arvonnousu perustuu Heinolan mukaan siihen, että yhtiön tulee kasvaa kannattavasti. Silloin myös tulos ja voitot nousevat suuremmiksi, kun yhtiö investoimalla kiihdyttää kasvua ja siten menestyy paremmin.

Toiset yhtiöt puolestaan jakavat osinkoa enemmän. Jos osinkojen tuottoprosentti on 5–7, puhutaan jo Heinolan mukaan isoista osingoista.

Yhtiö voi käyttää voittovarojaan myös omien osakkeiden ostoon. Kun yhtiön osakemäärä pienenee yhtiön markkina-arvon pysyessä ennallaan, yksittäisen osakkeen arvo nousee. Tämä ei vaikuta mitenkään yhtiön liiketoimintaan, mutta nostaa osakekohtaisia tuloslukuja. Omien osakkeiden ostoja keinona jakaa voittovaroja osakkeenomistajille suositaan etenkin Yhdysvalloissa.

Osinkoja pörssiosakkeiden ja ETF:ien kautta

Jos sijoittaja on kiinnostunut suorista pörssiosakkeista, tulee hänen avata arvo-osuustili tai osakesäästötili, jonka kautta käydä kauppaa. Erityisesti osakesäästötilillä sijoittaja pääsee hyötymään tehokkaasti korkoa korolle -ilmiöstä sijoittaessaan saamansa osingot uudelleen. Tämä johtuu siitä, että osakesäästötilin sisällä osinkoja ei veroteta ennen kuin varoja nostetaan tililtä.

Pitkäjänteisen sijoittajan kannattaa sijoittaa saamansa osingot uudestaan. Ideoita sijoituskohteista voi etsiä esimerkiksi OP:n viikottain päivittyvistä osake- ja ETF-ideoista. Jos kyseessä on puolestaan lyhyemmän aikavälin sijoitus, voi osingot myös ohjata tietoisesti vaikka kulutukseen.

Toinen tapa saada osinkoa ovat pörssinoteeratut rahastot eli ETF:t. Ne ovat rahastoja, joita voi ostaa ja myydä pörssissä samoin kuin osakkeita.

ETF:t jakautuvat osinkopolitiikkansa mukaan kahteen erilaiseen luokkaan: tuotto- ja kasvuosuuksiin.

– Kasvuosuus merkitsee sitä, ettei siinä makseta osinkoa, vaan se uudelleensijoitetaan ETF:n sisällä.

Samalla periaatteella toimivat myös kasvuosakkeet: ne tuovat sijoittajalle tuottoa arvonnousun kautta.

– Tuotto-osuudelliset ETF:t puolestaan toimivat kuin perinteiset osinko-osakkeet, ja ne maksavat osingon ulos rahana. Kuten osakepuolellakin, myös näistä maksetaan veroja. Kasvupuolella, jos ajatellaan pidemmällä aikajänteellä, saadaan aina 100 prosenttia sijoitettua eteenpäin, eikä veroja tarvitse maksaa välissä.

Muista verotus

Arvo-osuustilillä omistamiesi yhtiöiden osinkojen kilahtaessa tilille maksat niistä heti pääomatuloveroa.

– Jos pääomatulot ovat yhteensä alle 30 000 euroa, silloin on 30 prosentin pääomatuloraja. Itse osingosta 85 prosenttia on veronalaista ja 15 prosenttia verovapaata tuloa. Silloin yleisesti kokonaisprosentiksi muodostuu piensijoittajille 25,5 prosenttia.

Jos pääomatuloja on puolestaan yli 30 000 euroa, on vero 30 000 euroa ylittävältä osalta 34 prosenttia. Ja kun huomioidaan osinkojen veronalaiset ja verovapaat tulo-osiot, kokonaisprosentiksi muodostuu 28,9.

Jos osinkoa jakaa puolestaan ulkomainen yhtiö, osingoista peritään yleensä ulkomailla lähdevero, joka hyvitetään Suomen verosta. Jos yhtiö on EU-maasta tai valtiosta, jonka kanssa Suomella on osinkoihin sovellettava verosopimus, verotus määräytyy samoin kuin suomalaisen osingon. Tarkemmin verotukseen voi perehtyä Verohallinnon sivuilla.

Ulkomaiset yhtiöt saattavat erota verotuksen lisäksi kotimaisista yhtiöistä osinkojen maksuaikataulun suhteen.

– USA:ssa on perinne, että osinkoa jaetaan neljä kertaa vuodessa eli joka kvartaali. Suomessa sitä on jaettu perinteisesti kerran vuodessa.

Heinola kertoo, että tämäkin käytäntö vaikuttaa kuitenkin olevan murroksessa. Esimerkiksi Citycon, Telia, YIT, Capman, Tokmanni, Aspo ja Puuilo maksavat osinkoa jo useamman kerran vuodessa.

| Pörssiyhtiöihin sijoittaminen on historian valossa erittäin tehokas tapa laittaa rahat tuottamaan. Osakesijoittaminen sopii sinulle, jos haet korkeaa tuottoa ja siedät markkinoiden heilahtelua. Markkinoilla turbulenssi on juuri nyt erityisen kovaa mm. pankkisektorin viimeaikaisten huolien vuoksi. Kurssiheilunnan aikana monet sijoittajat pitävätkin vakaata osinkoa maksavia yhtiöitä arvossaan. |

Lue myös:

Listaamattomat osakkeet – näin sijoitat pörssin ulkopuolisiin yrityksiin

Kolmen budjetin sijoitusratkaisut: 30, 200 tai 1000 euroa kuukaudessa

Artikkeli on julkaistu ensimmäisen kerran 1.2.2019 ja sitä on päivitetty 13.3.2023 vastaamaan kevään 2023 tilannetta.

Osakesijoittamisen palvelut tarjoaa Osuuspankki.